確定申告で不動産所得の申告件数は、意外と多くあります。ほとんどの人が「不動産所得の申告は、どうすればいいんだろう?」こんな悩みを抱えています。そんな方々のために確定申告が得意な税理士が、不動産所得の概要から申告手続きまでを具体的に解説していきます。

目次は、読みたいところをタップして飛べます。

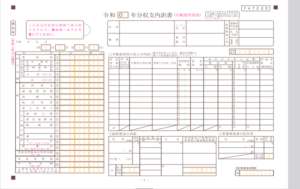

収支内訳書

最初は、収支内訳書についてです。

白色で不動産所得を申告する場合には、確定申告書に収支内訳書(不動産所得用)を添付しなければなりません。

収支内訳書(不動産所得用)の書き方

次は、収支内訳書(不動産所得用)の書き方についてです。

1枚目不動産所得の収入の内訳及び損益計算書

所有する不動産について収入の内訳を具体的に記入していきます。

内訳の記入が済んだらその合計額を損益計算書に転記していきます。

1枚目給料賃金の内訳及び専従者の氏名等

給料賃金の内訳は、給料などを支払っている場合に記入します。

事業専従者がいる場合には、事業専従者の氏名などを記入します。

2枚目減価償却費の計算

減価償却資産がある場合には、記入します。

2枚目借入金利息、地代家賃、修繕費、税理士等の報酬・料金の内訳等

借入金利息、地代家賃、修繕費、税理士等の報酬・料金などの支払いがある場合に記入します。

2枚目貸付不動産の保有状況

貸し付けている不動産の保有状況を記入します。

収支内訳書(不動産所得用)の具体的な書き方については、私の他のブログで詳しく解説していますので、こちらをご覧ください。 収支内訳書の書き方。

収支内訳書の書き方が分かったら、次は、不動産所得の概要等について解説していきます。

不動産所得の概要

次は、不動産所得の概要についてです。

不動産所得とは、不動産などの貸し付けによる所得をいいます。

あくまでも不動産の貸付です。不動産の売却は、譲渡所得になるので、貸し付けに係る所得になります。

ご主人の転勤などによりマンションや一戸建てを貸し付けているような場合には、不動産所得が発生してきます。

確定申告の時期に確定申告の無料相談に参加すると、不動産の貸し付けなどによる不動産所得のご相談をする方が多くいらっしゃいます。

不動産所得の計算

次は、不動産所得の計算についてです。

不動産所得は、その年の不動産の貸し付けに係る総収入金額からその年の不動産の貸し付けに係る必要経費を差し引いて計算することになります。

不動産所得の総収入金額

次は、不動産所得の総収入金額についてです。

不動産所得の総収入金額は、不動産などの貸し付けによる賃貸料収入のほかに次のようなものも含まれます。

①名義書換料、承諾料、更新料又は頭金などの名目で受領するもの

②敷金や保証金などのうち、返還を要しないもの

③共益費などの名目で受け取る電気代、水道代や掃除代など

不動産所得の必要経費

次は、不動産所得の必要経費についてです。

不動産所得の必要経費とすることができるものは、不動産収入を得るために直接必要な費用のうち家事上の経費と明確に区分できるもので、主なものとして貸付資産に係る次に掲げるようなものをいいます。

①固定資産税

②損害保険料

③減価償却費

④修繕費

⑤その他の必要経費

不動産所得の税金計算

次は、不動産所得の税金計算についてです。

不動産所得の金額は、その他の給与所得や事業所得などの金額と合計して総所得金額になります。

総所得金額から所得控除の金額を差し引いて残額がある場合には、残額に応じて所得税率を乗じて総合課税方式により所得税の金額を計算します。(注)平成25年1月1日から令和19年12月31日までの間に生ずる所得については、所得税とともに復興特別所得税が課税されます。

不動産所得の申告手続き

次は、不動産所得の申告手続きについてです。

不動産所得の申告の必要書類

次は、不動産所得の申告の必要書類についてです。

不動産所得の申告をするためには、年間の家賃の金額が分かるもの(家賃通帳もしくは家賃台帳)など、年間の必要経費がわかるもの(必要経費集計表もしくは必要経費の台帳)など、確定申告書及び収支内訳書(白色申告の場合)及びマイナンバーカード等が必要になります。

まとめ

それでは、ここまでの内容を振り返ってみます。

「確定申告の不動産所得の収支内訳書」について悩んでいる人のために

「白色申告での不動産所得の概要」についての解説

- 収支内訳書:白色で確定申告をする場合には、収支内訳書(不動産所得用)の添付が必要

- 収支内訳書の書き方

- 不動産所得の収入の内訳:所有する不動産についての収入の内訳を記入する。

- 損益計算書:所有する不動産に係る総収入及び必要経費を記入する。

- 給料賃金の内訳:給与賃金を支払っている場合に記入する。

- 事業専従者の氏名等:事業専従者がいる場合に記入する。

- 減価償却費の計算:減価償却資産がある場合に記入する。

- 借入金利子の内訳:借入金利子がある場合に記入する。

- 修繕費の内訳:修繕費を支払っている場合に記入する。

- 地代家賃の内訳:地代家賃を支払っている場合に記入する。

- 税理士・弁護士等の報酬・料金の内訳:税理士・弁護牛等に報酬・料金などを支払っている場合に記入する。

- 貸付不動産の保有状況:貸付けている不動産の保有状況を記入する。

- 不動産所得の概要:不動産などの貸付による所得をいう。

- 不動産所得の計算:総収入金額から必要経費を差し引いて計算する。

- 不動産所得の総収入金額:不動産の貸し付けによる賃貸料収入及び更新料等の金額

- 不動産所得の必要経費:所有する不動産の貸し付けに係る必要経費

- 不動産所得の税金計算:総所得金額として総合課税方式により税金を計算

- 不動産所得の申告手続き

- 不動産所得の申告の必要書類:不動産の総収入金額及び必要経費の金額が分かるもの、確定申告書及び収支内訳書(不動産所得用)、 マイ ナンバーカード等が必要

この記事を書いた想い

今回、「確定申告の不動産所得の収支内訳書|白色申告での不動産所得の概要」をテーマに記事を書いたのは、歯科医院の院長先生から、確定申告時の不動産所得は、「どうすればいいんだろう?」という質問をよく受けるので、それならば、確定申告時の不動産所得について書いてみようと思ったからです。

そのためには、確定申告時の不動産所得の概要の解説をしたほうが分かりやすいと思ったので、確定申告時の不動産所得の概要についても詳しく書いてみました。

質問を24時間受け付けております。(無料で質問する!)

質問はこちら

「歯科医院を開業する多くの先生方に本当に成功してほしい、そして歯科医院の廃業を減らしたい」そんな想いから歯科医院の院長先生に確定申告で悩んでほしくないという気持ちからこの記事を書きました。

歯科医院を開業する院長先生の確定申告のお悩みを解決することにより歯科医院経営で成功することを心から願っております。

最後まで記事をお読みいただきありがとうございました。

コメント