確定申告時の住民税の申告は、「どうやればいいの?」と疑問のある方も安心してください。歯科開業支援と確定申告を得意とする税理士として30年以上顧問先様の確定申告に携わってきた私が、この疑問にお答えできます。今回は、あまり知られていない住民税の申告や納付税額及び納付方法について詳しくお話していきます。

目次は、読みたいところをタップして飛べます。

申告の対象になる人

最初は、申告の対象になる人についてです。

住民税の申告は、原則として国内に住所のある全ての人が対象になります。

「えっ!」「国内の全ての人が対象」と思ってる人がほとんどだと思います。

全ての人が対象になると言いましたが、例外的に申告の対象にならない人もいます。

次は、申告の対象にならない人について説明していきます。

申告の対象にならない人

次は、申告の対象にならない人についてです。

原則として国内に住所のある全ての人と言いましたが、例外的に申告の対象にならない人もいます。

所得税の確定申告をした人

最初は、所得税の確定申告をした人についてです。

税務署へ所得税の確定申告書を提出された人又はされる予定のある人は、住民税の申告をする必要がありません。

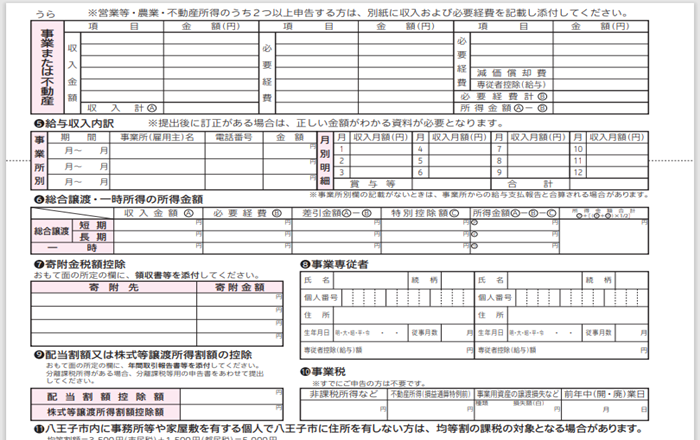

ほとんどの人が、あまり気づいていないかもしれませんが、所得税の確定申告書の第二表に住民税に関する項目があります。

会社員で年末調整をした人

次は、会社員で年末調整をした人についてです。

給与収入のみで、年末調整をして給与支払報告書を勤務先から市区町村に提出されている人は、住民税の申告をする必要がありません。

通常は、勤務先の会社が支払い報告書を作成して市区町村に提出することになっています。

公的年金受給者でその他の所得がない人

次は、公的年金受給者でその他の所得がない人についてです。

公的年金等の収入のみで、その他の所得がない人は、住民税の申告をする必要がありません。

前年中に収入がなかった人

次は、前年中に収入がなかった人についてです。

前年中に収入がなかった人は、住民税の申告をする必要がありません。

住民税の概要

次は、住民税の概要についてです。

住民税は、お住いの都道府県と市区町村に対して納付する税金です。

正式には、都道府県の税(都民税や県民税)と、市区町村の税(市民税や町民税)を合わせたものです。それらを、一括して市区町村が徴収します。

次は、住民税の課税対象期間や申告期限及び納付税額などについてお話していきます。

課税対象期間

最初は、課税対象期間についてです。

住民税の課税対象期間は、その年の1月1日から12月31日までの1年間の収入を基に計算され、翌年に課税されます。

申告期限

次は、申告期限についてです。

住民税の申告期限は、毎年3月15日(3月15日が土曜日又は日曜日にあたるときは、これらの翌開庁日)になります。

納付税額

次は、納付税額についてです。

住民税の納付税額は、均等割と所得割の合計額になります。

均等割

最初は、均等割についてです。

均等割とは、一律の固定の金額になります。

金額は、市区町村(自治体)ごとに異なります。

金額は、おおよそ5,000円〜6,000円位になります。

所得割

次は、所得割についてです。

所得割とは、課税所得に対して税率(通常は10%)を乗じた金額になります。

全国共通でほとんどの自治体が10%ですが、一部の自治体では異なる場合があります。

課税所得とは、実際の収入金額から所得控除額(住民税の所得控除額)を差し引いた金額のことです。

納付方法

次は、納付方法についてです。

住民税には、2通りの納付方法があります。

それぞれの納付の方法について、お話ししていきます。

普通徴収

最初は、普通徴収についてです。

普通徴収は、個人事業主を対象としています。

納付税額は、確定申告の際に申告した所得を元に計算されて、自治体が納付書を送付してきます。

確定申告をしていない人は、住民税の申告の際に申告した所得を元に計算されて、自治体が納付書を送付してきます。

普通徴収では、通常6月、8月、10月及び翌年1月の年4回に分けての納付になります。

ただし、初回の納付時に一括して全額納付することもできます。

特別徴収

次は、特別徴収についてです。

特別徴収は、主に会社員や年金受給者を対象としています。

納付税額は、会社などを通じて申告された所得を元に計算されて、自治体が納付書を会社に送付してきます。

特別徴収では、給与や年金の支払い時にあらかじめ差し引かれて、通常6月から翌年5月までの年12回に分けての納付になります。

まとめ

それでは、ここまでの内容を振り返ってみます。

「確定申告時の住民税の申告」について悩んでいる人のために

「住民税の概要や納付税額及び納付方法」についての解説

- 申告の対象になる人:国内に住所のある全ての人が対象になります。

- 申告の対象にならない人

- 所得税の確定申告をした人:確定申告書を提出した人は、申告する必要がありません。

- 会社員で年末調整をした人:会社員で年末調整をして給与支払い報告書を提出している人は、申告する必要がありません。

- 公的年金受給者でその他の所得がない人:公的年金等の収入のみでその他の所得がない人は、申告する必要がありません。

- 前年中の収入がなかった人:前年中に収入がなかった人は、申告する必要がありません。

- 住民税の概要

-

- 課税対象期間:その年1月1日から12月31日までの1年間の収入が対象になります。

-

- 申告期限:原則毎年3月15日までになります。

-

- 納付税額:均等割と所得割の合計額が納付税額になります。

- 均等割:通常は、5,000〜6,000円くらいになります。

-

- 所得割:課税所得に対して通常10%の税率を乗じた金額になります。

-

- 納付方法

-

- 普通徴収:通常は、6月、8月、10月、翌年1月の年4回の納付になります。

-

- 特別徴収:通常は、6月から翌年5月までの年12回の納付になります。

-

この記事を書いた想い

今回、「確定申告時の住民税の申告についての概要|住民税の申告はどうやればいいの?」をテーマに記事を書いたのは、歯科医院の院長先生から、「住民税の申告はどうやればいいの?」という質問をよく受けるので、それならば、確定申告時の住民税の申告について書いてみようと思ったからです。

そのためには、住民税の概要などについて詳細に解説をしたほうが分かりやすいと思ったので、住民税の概要などについて詳しく書いてみました。

個別相談もお受けしています。(初回30分無料)

無料相談はこちら

「歯科医院を開業する多くの先生方に本当に成功してほしい、そして歯科医院の廃業を減らしたい」そんな想いから歯科医院の院長先生に確定申告で悩んでほしくないという気持ちからこの記事を書きました。

歯科医院を開業する院長先生の確定申告のお悩みを解決することにより歯科医院経営で成功することを心から願っております。

最後まで記事をお読みいただきありがとうございました。

コメント