確定申告で青色決算書の書き方が分からないという人が多くいます。「なぜだと思いますか?」それは、書き方の正しい順番を知らないからです。でも安心してください。歯科開業支援と確定申告が得意な税理士として30年以上クライアント様の確定申告に携わってきた私が、その疑問にお答えできます。青色申告の決算書は、一般用(事業所得用)、不動産所得用、農業所得用及び現金主義用の4つがあります。今回は、この4つの中でも特に多くの人が申告する一般用(事業所得用)についてお話していきます。青色申告決算書一般用(事業所得用)は、四ページで構成されています。

青色申告決算書一般用(事業所得用)

一ページ目:損益計算書

二ページ目:月別売上高等

三ページ目:減価償却費の計算等

四ページ目:貸借対照表等

青色申告の決算書を書くには、書く順番が重要になってきます。

青色申告の決算書の書く順番は、①二ページ目→②三ページ目→③一ページ目→④四ページ 目になります。

目次は、読みたいところをタップして飛べます。

二ページ目:月別売上高等

最初は、月別売上高等についてです。

二ページ目は、月別売高等になります。

月別の売上金額及び月別の仕入金額の計算

最初は、月別の売上金額及び月別の仕入金額の計算についてです。

1月分から12月分までの毎月の売上金額と仕入金額の計算をします。

最後に家事消費等の金額と雑収の金額を加算して合計金額を計算します。

給料賃金の内訳

次は、給料賃金の内訳についてです。

給料賃金の内訳は、従業員がいる場合に氏名、年齢、従事月数、給料賃金、賞与及び源泉所得税の金額の内訳と合計金額を計算します。

専従者給与の内訳

次は、専従者給与の内訳についてです。

専従者給与の内訳は、専従者がいる場合に氏名、続柄、年齢、従事月数、給料、賞与、源泉所得税の金額の内訳と合計金額を計算します。

貸倒引当金繰入額の計算

次は、貸倒引当金繰入額の計算についてです。

貸倒引当繰入金額の計算は、年末に貸倒引当金の対象になる売掛金や貸金等がある場合に計算します。

青色申告特別控除額の計算

次は、青色申告特別控除額の計算についてです。

青色申告特別控除額の計算では、本年の青色申告特別控除額(10万円〜65万円)の計算をします。

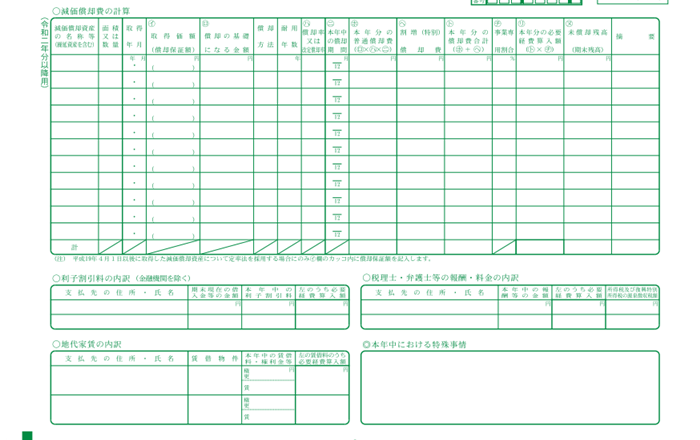

三ページ目:減価償却費の計算等

次は、減価償却費の計算等についてです。

三ページ目は、減価償却費の計算等になります。

減価償却費の計算

最初は、減価償却費の計算についてです。

減価償却費の計算は、本年または前年以前に減価償却資産を取得している場合に計算します。

減価償却資産の名称、数量、取得年月、取得価格、償却方法、耐用年数、本年の償却費、必要経費算入額、未償却残高などの金額と合計の金額を計算します。

利子割引料の内訳

次は、利子割引料の内訳についてです。

利子割引料の内訳は、その年に支払利息や割引料の支払いをした場合に支払先の住所・氏名、必要経費算入額などの記入をします。

地代家賃の内訳

次は、地代家賃の内訳についてです。

地代家賃の内訳は、その年に地代や家賃などの支払いをした場合に支払先の住所・氏名、必要経費算入額などの記入をします。

税理士、弁護士等の報酬・料金の内訳

次は、税理士、弁護士等の報酬・料金の内訳についてです。

税理士、弁護士等の報酬・料金の内訳は、その年に税理士もしくは弁護士などに報酬や料金の支払いをした場合に記入します。

支払先の住所・氏名、必要経費算入額及び源泉所得税の金額などの記入をします。

一ページ目:損益計算書

次は、損益計算書についてです。

一ページ目は、損益計算書になります。

損益計算書は、その年1月1日から12月31日までの期間に発生した収益と経費の金額を記入します。

売上金額、経費の科目と金額

最初は、売上金額、経費の科目と金額についてです。

最初は、二ページ目で計算した月別の売上高の合計金額を記入します。

経費については、科目ごとに分けて記入し、科目がないものは、科目を追加して記入していきます。

引当金の繰入額と戻し入れ額

次は、引当金の繰入額と戻入額についてです。

引当金の繰入額は、二ページ目の貸倒引当金の繰入額の計算をした場合に、計算した金額を記入し、戻入額は、前年に繰入額がある場合に記入します。

青色申告特別控除額

次は、青色申告特別控除額についてです。

青色申告特別控除額は、二ページ目の青色申告特別控除額の計算で計算した金額を記入します。

所得金額の計算

次は、所得金額の計算についてです。

所得金額の計算は、損益計算書の計算ができたら全ての金額を加減算して計算します。

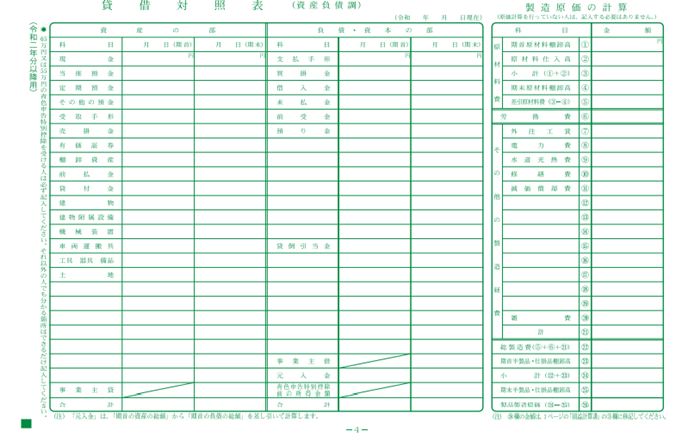

四ページ目:貸借対照表等

次は、貸借対照表等についてです。

貸借対照表は、青色申告特別控除額の適用要件でもある複式簿記による場合には、記入が必要になります。

資産の部、負債・資本の部の金額

最初は、資産の部、負債・資本の部の金額についてです。

貸借対照表の記入では、左側が資産の部の金額になり右側が負債・資本の部の金額になります。

期首の残高と期末の残高

次は、期首の残高と期末の残高についてです。

金額を記入するときは、期首(1月1日)の残高と期末(12月31日)の残高の両方を記入することになります。

材料費、労務費、その他の製造経費、製造原価の計算

次は、材料費、労務費、その他の製造経費、製造原価の計算についてです。

製造原価の計算は、原価計算をするような業種(製造業など)の場合に計算します。

原価の計算では、材料費、労務費、その他の製造経費や製品製造原価を計算します。

まとめ

それでは、ここまでの内容を振り返ってみます。

青色申告の決算書を書くには、書く順番が重要になってきます。

順番は、①二ページ目→②三ページ目→③一ページ目→④四ページ 目になります。

- 二ページ目:月別売上高等

- 月別の売上金額及び月別の仕入金額の計算

- 給料賃金の内訳

- 専従者給与の内訳

- 貸倒引当金繰入額の計算

- 青色申告特別控除額の計算

- 三ページ目:減価償却費の計算等

- 減価償却費の計算

- 利子割引料の内訳

- 地代家賃の内訳

- 税理士、弁護士等の報酬・料金の内訳

- 一ページ目:損益計算書

- 売上金額、経費の科目と金額

- 引当金の繰入額と戻し入れ額

- 青色申告特別控除額

- 所得金額の計算

- 四ページ目:貸借対照表等

- 資産の部、負債・資本の部の金額

- 期首の残高と期末の残高

- 材料費、労務費、その他の製造経費、製造原価の計算

この記事を書いた想い

今回、「青色申告の決算書の書き方の正しい順番|事業所得で青色申告をする場合」をテーマに記事を書いたのは、歯科医院の院長先生から、「青色申告の決算書の書き方がからない!どうすればいいんだろう?」という質問をよく受けるので、それならば、青色申告の決算書の書き方について書いてみようと思ったからです。

そのためには、青色申告の決算書の書き方の正しい順番を説明したほうが分かりやすいと思ったので、青色申告の決算書の書き方の正しい順番について書いてみました。

個別相談もお受けしています。(初回30分無料)

無料相談はこちら

「歯科医院を開業する多くの先生方に本当に成功してほしい、そして歯科医院の廃業を減らしたい」そんな想いから歯科医院の院長先生に確定申告で悩んでほしくないという気持ちからこの記事を書きました。

歯科医院を開業する院長先生の確定申告のお悩みを解決することにより歯科医院経営で成功することを心から願っております。

最後まで記事をお読みいただきありがとうございました。

コメント