確定申告時の減価償却の計算について「減価償却の計算方法ってどうやるの?」こんな疑問がある人や、「減価償却の計算は結構難しい!」と思っている人が多くいます。でも安心してください。歯科開業支援と確定申告を得意とする税理士として30年以上顧問先様の確定申告に携わってきた私が、この疑問にお答えできます。今回は、「減価償却が難しい!」と思っている人のために減価償却の概要と減価償却の計算方法について分かりやすく解説していきます。

目次は、読みたいところをタップして飛べます。

減価償却の概要

最初は、減価償却の概要についてです。

減価償却資産は、期間や使用などによりその資産の価値が減っていきます。

減価償却とは、その減価償却資産の法律で定められた年数(耐用年数)により価値を減らしていく制度のことをいいます。

減価償却は、その減価償却資産の取得価額などにより減価償却の対応も分かれてきます。

10万円以上の減価償却

最初は、10万円以上の減価償却についてです。

取得価額が10万円以上の減価償却資産については、減価償却の方法により各年分の必要経費に算入しなければなりません。

10万円以上20万円未満の減価償却

次は、10万円以上20万円未満の減価償却についてです。

取得価額が10万以上20万円未満の減価償却資産については、通常の減価償却に変えてその減価償却資産を使用した年以後の3年間の各年分において、その減価償却資産の取得価額の3分の1の金額を必要経費に算入することができます。

30万円未満の減価償却

次は、30万円未満の減価償却についてです。

中小企業者等が、取得価額30万円未満である減価償却資産を一定の間に取得などして事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を必要経費に算入することができます。

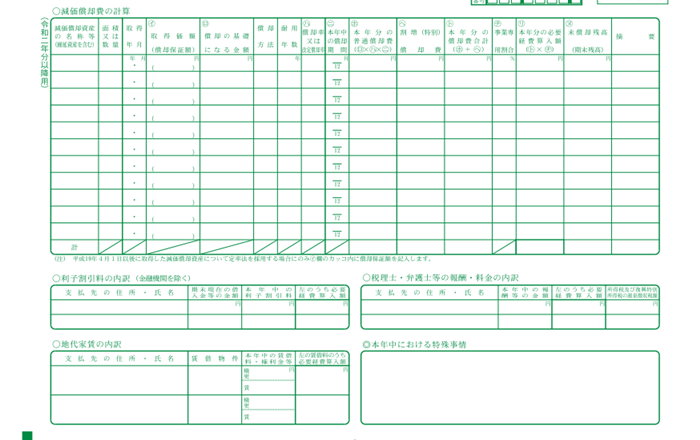

減価償却の計算方法

次は、減価償却の計算方法についてです。

減価償却の計算方法は、おおまかに3つに分かれています。

定額法による減価償却

最初は、定額法による減価償却についてです。

定額法とは、減価償却資産の取得価額を耐用年数により毎年均等な定額を減価償却する方法になります。

(定額法の算式:所得価額×定額法の償却率)

定率法による減価償却

次は、定率法による減価償却についてです。

定率法とは、減価償却資産の毎年の期首の未償却残高に対して、耐用年数に応じた一定の率を乗じた金額を減価償却する方法になります。

(定率法の算式:未償却残高×定率法の償却率)この金額が償却保証額に満たなくなった年分以後は次の算式になります。

(算式:改定取得価額×改定償却率)

生産高比例法による減価償却

次は、生産高比例法による減価償却についてです。

生産高比例法とは、減価償却資産の耐用年数中、毎年その減価償却資産を使って生産などに供した度合いに比例した金額を減価償却する方法になります。

(生産高比例法の算式:取得価額×生産高に比例した度合)

所得税法と法人税法の減価償却の違い

次は、所得税法と法人税法の減価償却の違いについてです。

所得税法における減価償却でも法人税法での減価償却でも減価償却の計算方法には、別段の違いはありません。

しかし、減価償却の取り扱いについては、違ってきます。

所得税法の減価償却

最初は、所得税法の減価償却についてです。

所得税法の減価償却は、原則定額法になります。

届け出をすれば、定率法での減価償却もできます。

所得税法の減価償却は、強制になります。

どういうことかというと、事業主が減価償却をしない場合においても減価償却があったものとして翌年以降の減価償却の計算をすることになります。

法人税法の減価償却

次は、法人税法の減価償却についてです。

法人税法の減価償却は、原則建物は、定額法その他の減価償却資産については定率法になります。

その他の資産については、届け出をすれば、定額法での減価償却もできます。

法人税法の減価償却は、任意になります。

どういうことかというと、減価償却するかしないかは、法人が任意で決められるということです。

減価償却の注意点

次は、減価償却の注意点についてです。

減価償却をする場合には、いくつかの注意点があります。

年の途中で購入した資産の減価償却

最初は、年の途中で購入した資産の減価償却についてです。

減価償却資産を年の途中において取得し、事業のように供した場合には、通常の減価償却の計算をした後に事業のように供した月から12月までの月数案分をしなければなりません。

事業用と家事用の両方共有の資産の減価償却

次は、事業用と家事用の両方共有の資産の減価償却についてです。

個人事業主の場合に、減価償却資産を事業用と家事用の両方で使用しているような場合には、合理的な方法により案分した事業用の減価償却だけが必要経費に算入することができます。

まとめ

それでは、ここまでの内容を振り返ってみます。

「確定申告時の減価償却の計算ってどうやるの?」と悩んでいる人のために

「減価償却の概要と減価償却の計算方法」についての解説

- 減価償却の概要:減価償却は、耐用年数により価値を減らしていく制度のことです。

- 10万円以上の減価償却:取得価額が10万円以上の減価償却資産は、減価償却の方法により各年分の必要経費に算入しなければなりません。

- 10万円以上20万円未満の減価償却:10万円以上20万円未満の減価償却資産は、通常の減価償却に変えて取得の年以後3年間で3分の1を必要経費に算入することができます。

- 30万円未満の減価償却:30万円未満の減価償却資産は、一定の要件のもとに一括で必要経費に算入することができます。

- 減価償却の計算方法

- 定額法による減価償却:毎年定額を必要経費に算入する方法になります。

- 定率法による減価償却:毎年一定の率を乗じた金額を必要経費に算入する方法になります。

- 生産高比例法による減価償却:毎年生産に供した度合を必要経費に算入する方法になります。

- 所得税法と法人税法の減価償却の違い

- 所得税法の減価償却:所得税法では、減価償却は強制になります。

- 法人税法の減価償却:法人税法では、減価償却は任意になります。

- 減価償却の注意点

- 年の途中で購入した資産の減価償却:年の途中に取得した減価償却資産は、月数案分しなければなりません。

- 事業用と家事用の両方共有の資産の減価償却:事業用と家事用の両方で共有の資産は、合理的な方法で案分しなければなりません。

この記事を書いた想い

今回、「確定申告時の減価償却の計算につて|減価償却の概要と減価償却の計算方法とは」をテーマに記事を書いたのは、歯科医院の院長先生から、「減価償却の計算ってどうやるの?」という質問をよく受けるので、それならば、確定申告時の減価償却の計算方法について書いてみようと思ったからです。

そのためには、減価償却の概要と減価償却の計算方法などについて詳細に解説をしたほうが分かりやすいと思ったので、減価償却の概要と減価償却の計算方法などについて詳しく書いてみました。

個別相談もお受けしています。(初回30分無料)

無料相談はこちら

「歯科医院を開業する多くの先生方に本当に成功してほしい、そして歯科医院の廃業を減らしたい」そんな想いから歯科医院の院長先生に確定申告で悩んでほしくないという気持ちからこの記事を書きました。

歯科医院を開業する院長先生の確定申告のお悩みを解決することにより歯科医院経営で成功することを心から願っております。

最後まで記事をお読みいただきありがとうございました。

コメント